Κόκκινα δάνεια: Μια καλή ρύθμιση τέσσερα χρόνια μετά

Κόκκινα δάνεια: Μια καλή ρύθμιση τέσσερα χρόνια μετά

Η νέα ρύθμιση για τα κόκκινα δάνεια είναι στη σωστή κατεύθυνση: ρύθμιση προστασίας των νοικοκυριών και ταυτόχρονα εξυγίανσης των προβληματικών δανειακών χαρτοφυλακίων των τραπεζών.

Θα μπορούσε να πιστωθεί στα θετικά της κυβέρνησης, ουσιαστικά όμως την εκθέτει. Διότι αποδεικνύει ότι δεν υπήρχε λειτουργική λύση στο πρόβλημα των κόκκινων δανείων χωρίς την εμπλοκή του κράτους — αυτό φάνηκε και σε όλες τις προτάσεις για τα κόκκινα δάνεια (ΤΧΣ, Τράπεζα της Ελλάδος). Αλλά η κυβέρνηση σφύριζε αδιάφορα επί μια τετραετία. Αφού διέλυσε τραπεζικό σύστημα και οικονομία το 2015, διογκώνοντας το πρόβλημα των κόκκινων δανείων, και μετά, το 2016, το 2017 και το 2018 κάθισε να ξεκουραστεί. Ευτυχώς, έρχονται εκλογές και αποφάσισαν να κάνουν μια διαπραγμάτευση.

Το μεγαλύτερο πρόβλημα του «νόμου Κατσέλη» ήταν ότι επέτρεπε σε πολλούς κακόπιστους δανειολήπτες να «κρυφτούν» στην προστασία του και να μπλοκάρουν τις τράπεζες για μια δεκαετία, λόγω της αργής εκδίκασης των υποθέσεων. Βλέπετε, ως κράτος, επιλέξαμε να λύνουμε τα προβλήματα των υπερχρεωμένων νοικοκυριών στα δικαστήρια. Αλλά τα οικονομικά προβλήματα πρέπει να λύνονται με οικονομικά εργαλεία και η δικαστική οδός πρέπει να είναι η εξαίρεση, όχι ο κανόνας. Ενα τέτοιο βήμα γίνεται με το νέα ρύθμιση.

Στο ζήτημα των κόκκινων δανείων υπάρχει μια διαχωριστική γραμμή μεταξύ ενήμερων «νοικοκυραίων» και κόκκινων, «μπαταχτσήδων». Λέξεις όπως ελάφρυνση και κούρεμα ενοχλούν τους πρώτους επειδή θεωρούν ότι, έστω και έμμεσα, θα χρειαστεί «να βάλουν το χέρι στην τσέπη». Ομως, η ελάφρυνση του ιδιωτικού χρέους δεν είναι παιχνίδι μηδενικού αθροίσματος. Το κέρδος (ελάφρυνση) του ενός δεν προκαλεί απαραίτητα ζημιά στον άλλο (τράπεζες-φορολογούμενο). Αυτό επιτυγχάνεται με τη νέα ρύθμιση.

Δεν υπάρχει ακόμα η πλήρης ρύθμιση, αλλά όσα έχουν δει το φως της δημοσιότητας μέχρι τώρα επιτρέπουν μια πρώτη –ποιοτική περισσότερο- αποτίμηση της νέας ρύθμισης.

Πριν ξεκινήσω όμως θα πρέπει να ομολογήσω πως, άθελά μου, είμαι προκατειλημμένος θετικά. Διότι η δομή της ρύθμισης που ανακοινώθηκε είναι πολύ παρόμοια με πρόταση που είχε κατατεθεί για πρώτη φορά στον δημόσιο διάλογο (εδώ στο Protagon, 2/3/2018) και η οποία, μετά από περαιτέρω επεξεργασία παρουσιάστηκε σε Workshop που διοργάνωσε ο «Κύκλος Ιδεών για την Εθνική Ανασυγκρότηση» (εδώ , 28/3/2018) και την οποία υπέβαλε επισήμως ο Κύκλος Ιδεών στην Ενωση Ελληνικών Τραπεζών (εδώ).

Το κρίσιμο κριτήριο

Το κρίσιμο δομικό στοιχείο της νέας ρύθμισης είναι το ύψος του δανείου. Σε παλαιότερες ρυθμίσεις ήταν η αντικειμενική αξία του υποθηκευμένου ακινήτου, τώρα το όριο που ουσιαστικά καθορίζει την επιλεξιμότητα του δανειολήπτη είναι το ύψος του υπολειπόμενου δανείου.

Αυτή είναι η δεύτερη ουσιαστική διαφορά με το νόμο Κατσέλη. Εκείνος, ουσιαστικά ήταν πτωχευτικό δίκαιο, ρύθμιζε συντεταγμένα τον τρόπο πτώχευσης φυσικών προσώπων. Δεν είχε όριο οφειλών, επειδή όλοι μπορούν να πτωχεύσουν. Αντιθέτως, η διάδοχη ρύθμιση έχει τη δομή μιας τυποποιημένης, χαμηλότοκης, μακροχρόνιας ρύθμισης δανείων με τη συμμετοχή-επιδότηση του κράτους. Η οποία είναι διαφανής, ελκυστική για τους δανειολήπτες, άμεση στην εφαρμογή της και γι αυτό μπορεί να συνεισφέρει στη ταχεία ρύθμιση και θεραπεία μιας κατηγορίας κόκκινων δανείων προς όφελος της ελληνικής οικονομίας.

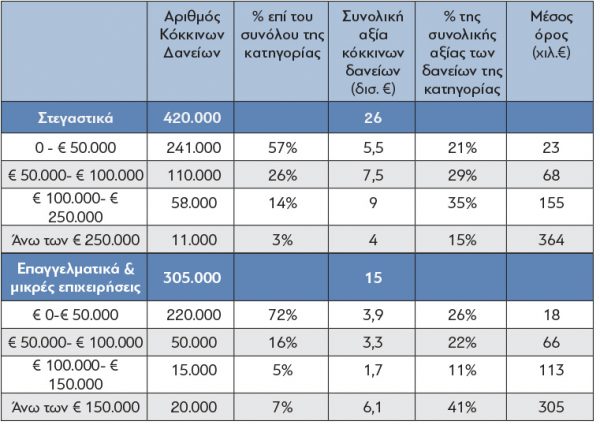

Το ύψος των οφειλών είναι ένα λειτουργικό κριτήριο επιλεξιμότητας. Διότι οι εκατομμυριούχοι δανείζονται εκατομμύρια και οι μη έχοντες δεκαχίλιαρα. Επιπλέον, όπως φαίνεται και στον πίνακα Ι η συντριπτική πλειονότητα των δανειοληπτών έχουν μικρά < 100.000€ ή πολύ μικρά < 50.000€ στεγαστικά. Δηλαδή, με λίγα χρήματα μπορείς να διευκολύνεις πολλούς. [Τα στοιχεία του πίνακα Ι (εφημ. «Καθημερινή» εδώ) δεν είναι επικαιροποιημένα, αφορούν το 2016. Όμως δεν απέχουν πολύ από την τρέχουσα κατάσταση].

Το κούρεμα είναι περιορισμένο και δεν προκαλεί ζημιά στις τράπεζες

Δικαίωμα σε «κούρεμα» δανείου θα έχουν τυπικά όλοι οι εισερχόμενοι στη ρύθμιση. Στην πράξη το «κούρεμα» αφορά μόνο ένα πολύ μικρό % των επιλέξιμων δανείων. Τα περισσότερα δεν θα είναι επιλέξιμα για κούρεμα διότι το κούρεμα εφαρμόζεται μόνο όταν το ύψος του δανείου είναι μεγαλύτερο από το 120% της εμπορικής αξίας του ακινήτου (Loan to Value-LTV >120%) ή ισοδύναμα όταν η εμπορική αξία του ακινήτου είναι μικρότερη από το 83% του ύψους του δανείου (Value to Loan -VTL < 83%). Αυτό το κριτήριο θα αποκλείσει τη μεγάλη πλειοψηφία των δανειοληπτών γιατί όσο μειώνεται το ύψος του δανείου τόσο μειώνεται και το όριο της εμπορικής αξίας που συνιστά επιλέξιμο για κούρεμα ένα δάνειο.

Για παράδειγμα από το κούρεμα αποκλείονται σχεδόν όλα τα δάνεια της πολυπληθέστερης κατηγορίας 0-50.000€. Διότι αυτή η κατηγορία, για να έχει τη δυνατότητα να επωφεληθεί από το κούρεμα, θα πρέπει η πρώτη κατοικία να έχει εμπορική αξία μικρότερη από 42.000€. Σπάνιο.

Άφησα για το τέλος, το σημαντικότερο: το κούρεμα δεν θα επιφέρει επιπλέον ζημιά στην τράπεζα διότι: α) έχει ήδη αναγνωρίσει στις λογιστικές καταστάσεις –ως υποχρεούται από τους λογιστικούς κανόνες- τη ζημιά που προκύπτει από την διαφορά εμπορικής αξίας ακινήτου και ύψους δανείου, β) ο πλειστηριασμός ενός ακινήτου κατά κανόνα αποδίδει λιγότερα έσοδα από την εμπορική αξία του ακινήτου. Αρα, αν η τράπεζα προχωρούσε σε πλειστηριασμό αντί για ρύθμιση, θα έγραφε νέα ζημιά κάτι που με τη ρύθμιση του δανείου –συμπεριλαμβανομένου του κουρέματος- αποφεύγει.

Η ρύθμιση (επιμήκυνση & χαμηλό επιτόκιο) είναι προς όφελος και των τραπεζών

Αν μια τέτοια ρύθμιση (επιμήκυνση και χαμηλό επιτόκιο) οδηγεί στο πρασίνισμα ενός δανείου, γιατί χρειάζεται κάποιος να το επιβάλει στις τράπεζες; Γιατί δεν το έκαναν μόνες τους αλλά περιορίστηκαν σε ρυθμίσεις-ασπιρίνες, όπως επανειλημμένα επισημάναμε εδώ. Γιατί δεν πρόσφεραν στους δανειολήπτες «γενναιόδωρες» ρυθμίσεις, ώστε να αυξήσουν την πιθανότητα ρύθμισης των κόκκινων δανείων επ΄ωφελεία όλων: δανειοληπτών, τραπεζών, οικονομίας;

Για τις τράπεζες, πρασίνισμα του δανείου σημαίνει εξυγίανση του τραπεζικού χαρτοφυλακίου- το βασικό ζητούμενο για το τραπεζικό σύστημα. Και, επιπροσθέτως,

- Το πρασίνισμα του δανείου συνεπάγεται αύξηση της κερδοφορίας της τράπεζας, επειδή αντιστρέφει τις προβλέψεις (ζημιές) που έχει ήδη αναλάβει η τράπεζα έναντι του κινδύνου ενδεχόμενων μελλοντικών ζημιών από το μη εξυπηρετούμενο δάνειο.

- Ισοδύναμα με το πρασίνισμα του δανείου βελτιώνεται η κεφαλαιακή επάρκεια και όλοι οι εποπτικοί δείκτες των τραπεζών.

- Η επιμήκυνση του δανείου δεν προκαλεί καμία ζημιά στην τράπεζα.

- Το μέσο spread στα ενήμερα υφιστάμενα στεγαστικά (υπολειπόμενης διάρκειας άνω των 5 ετών είναι περίπου 2,1% εδώ. Δηλαδή οι τράπεζες στην παρούσα ρύθμιση κάνουν έκπτωση μόλις 0,1% στο επιτόκιο. Σημειώστε, παρακαλώ, ότι στην πρόταση του «Κύκλου Ιδεών» το επιτόκιο ήταν 1% και όχι 2%. Στην πρότασή μας, οι τράπεζες που ωφελούνται από τη ρύθμιση πρόσφεραν περισσότερα και το κράτος, που επιδοτούσε το επιτόκιο, εισέφερε λιγότερα. Αλλά είπαμε, αυτή η κυβέρνηση «δεν το ‘χει» με τη διαπραγμάτευση!

- Αν μπει σε ζυγαριά, στη μια μεριά το άμεσο κέρδος της τράπεζας από το πρασίνισμα του δανείου και στην άλλη η μικρή απώλεια εσόδων από το χαμηλότερο επιτόκιο (0,1% χαμηλότερο επιτόκιο από το μέσο επιτόκιο των στεγαστικών) επιμερισμένη σε 25 χρόνια, η ζυγαριά γέρνει με διαφορά προς τη μεριά του κέρδους.

Ο εύλογος αντίλογος είναι πως η τράπεζα, θεωρητικά, θα μπορούσε να εισπράξει όλο το οφειλόμενο ποσό άμεσα μέσω πλειστηριασμού. Ενδεχομένως! Αλλά πόσους πλειστηριασμούς θα κάνει; Πόσοι έγιναν τα προηγούμενα 10 χρόνια; Πόσος χρόνος έμεινε, πριν αναγκαστούν από τον SSM να πουλήσουν τα δάνειά τους στη δευτερογενή αγορά έναντι πινακίου φακής; Πόσους πλειστηριασμούς προλαβαίνουν να κάνουν μέχρι τότε; Ας είμαστε ρεαλιστές!

Οι τράπεζες είναι ο μεγάλος κερδισμένος!

Σε αντίθεση με την εντύπωση που καλλιεργείται, ο μεγάλος κερδισμένος της διαπραγμάτευσης είναι οι τράπεζες, όχι το Δημόσιο.

Εξηγούμαι. Για να επιτύχει μια ρύθμιση, πρέπει να εξασφαλίσει μεγάλη συμμετοχή δανειοληπτών. Άρα, πρέπει να είναι ελκυστική, να έχει σχετικά μικρή δόση. Στη νέα ρύθμιση, η δόση μειώθηκε με δύο τρόπους: χαμηλότερο επιτόκιο και επιδότηση από το κράτος. Οι τράπεζες πρόσφεραν ελάχιστα χαμηλότερο επιτόκιο (-0,1%) από εκείνο των υφισταμένων στεγαστικών και το κράτος πρόσφερε το 1/3 της δόσης, δηλαδή όλους τους τόκους (2%) και μέρος του κεφαλαίου.

Όπως αναφέρθηκε παραπάνω, αν οι δανειολήπτες προσέλθουν μαζικά στη ρύθμιση, οι τράπεζες θα είναι πολλαπλά ωφελημένες. Αλλά δεν πρόσφεραν παρά ελάχιστα για να καταστήσουν ελκυστικό το πακέτο για τους δανειολήπτες. Το δημόσιο ανέλαβε σχεδόν όλο το κόστος. Θα μου πείτε, πρόσφεραν το κούρεμα. Όχι ακριβώς, όσα κουρεύουν θα τα έχαναν έτσι και αλλιώς στην περίπτωση του πλειστηριασμού.

Θα διακινδύνευα, πάντως, μια εύλογη υπόθεση για το Τράπεζες- Κυβέρνηση: 2-0! Η μια πλευρά διαπραγματευόταν θέλοντας να πετύχει κάποια κριτήρια (υψηλή αντικειμενική αξία) που είχαν υψηλή επικοινωνιακή αξία, ενώ οι απέναντι διαπραγματεύονταν πώς θα συνεισφέρουν λιγότερο. Δεν είναι παράξενο, λοιπόν, όλοι είναι ευχαριστημένοι, όλοι πέτυχαν το στόχο τους!

Επιδότηση από το κράτος

Με το συγκεκριμένο όριο των 130.000€ το μέσο δάνειο που θα ρυθμιστεί έχει ύψος 65.000€. Ένα δάνειο 65.000€ διάρκειας 25 ετών με επιτόκιο 2% έχει δόση 275€. Επιδότηση κατά το 1/3 ισοδυναμεί με επιδότηση 92€. Αυτό το ποσόν πρέπει να συγκριθεί με την επιδότηση ενοικίου των αδύναμων νοικοκυριών.

Δεν είναι μεγάλη επιδότηση ούτε το σκεπτικό είναι λάθος, στο βαθμό που το κοινωνικό κράτος επιδοτεί το ενοίκιο των αδύναμων. Το ερώτημα που τίθεται είναι «με ποια εισοδηματικά κριτήρια χορηγείται η κρατική ενίσχυση».

Σε ό,τι αφορά το δημοσιονομικό βάρος, υπενθυμίζω ότι 7 χρόνια τώρα οι εργαζόμενοι καταβάλλουν 200 εκατ. € ετησίως ως εισφορά στην εργατική κατοικία (ΟΕΚ & ΟΕΕ), χωρίς να υπάρχει πλέον Οργανισμός Εργατικής Κατοικίας ή νέα προγράμματα στέγασης. Αφού, λοιπόν, δίνουμε τα χρήματα, ας πιάσουν τόπο. Ας αποκτήσουμε τράπεζες!

Αν ρυθμιστούν 10 δισ.€ δανείων με διάρκεια 25ετία και επιτόκιο 2%, το ετήσιο κόστος επιδότησης του 1/3 της δόσης είναι 170 εκατ.€. Το αντέχει ο Προϋπολογισμός. Μακάρι να ρυθμιστούν 10 δισ.€ δανείων, θα είναι πολύ καλό για το τραπεζικό σύστημα. Αλλά είναι απίθανο να υπάρξει τόσο μαζική προσέλευση.

Στρατηγικοί κακοπληρωτές

Επί της ουσίας οι περισσότεροι δανειολήπτες που θα ενταχθούν στη ρύθμιση θα έχουν τα εξής χαρακτηριστικά:

- μικρό σχετικά υπόλοιπο δανείου,

- αξία ακινήτου που κατά μέσο όρο υπερβαίνει αρκετά το υπόλοιπο του δανείου. Αυτό σημαίνει ότι έχουν επενδύσει υπολογίσιμο δικό τους κεφάλαιο στην αγορά του ακινήτου ή στην αποπληρωμή του δανείου,

- είναι συνεργάσιμοι, και αναγνωρίζουν ότι το σύστημα προσφέρει μια σοβαρή ευκαιρία να εξυπηρετήσουν το δάνειό τους.

Αυτά τα χαρακτηριστικά δεν συνάδουν με τον τυπικό «στρατηγικό κακοπληρωτή», στον οποίο δε θέλουμε να δώσουμε την ευκαιρία να εκμεταλλευτεί κι άλλο το σύστημα.

Παρ’όλα αυτά σε μια μαζική ρύθμιση θα υπάρξουν και περιπτώσεις επιτήδειων που θα επωφεληθούν. Αυτό είναι το τίμημα της ταχύτητας έναντι της «απόλυτης» δικαιοσύνης, που θα προϋπέθετε να εξετάζεται ξεχωριστά & εξονυχιστικά η περίπτωση κάθε δανειολήπτη. Έχει κανείς την εντύπωση πως το τραπεζικό σύστημα έχει χρόνο για χάσιμο;

Ενστερνίζομαι γενικά το ζήτημα του του ηθικού κινδύνου, το να ευνοηθούν, δηλαδή, οι στρατηγικοί κακοπληρωτές και να πολλαπλασιαστούν. Αλλά μετά από μερικά χρόνια κρίσης, απολύτως συνειδητά το υποβαθμίζω. Επειδή δεν βρισκόμαστε σε συνθήκες κανονικές.

Γι΄αυτό, άλλωστε,-ευτυχώς!- ο «ηθικός κίνδυνος» δεν εμπόδισε τους εταίρους να μας χορηγήσουν δάνεια για 50 χρόνια με 1%. Γι΄αυτό 60 εκατομμύρια Ιταλοί αναρωτιούνται γιατί η Ιταλία δανείζει την Ελλάδα με χαμηλότερα επιτόκια από όσο δανείζεται η ίδια. Ειδικά, όταν η χώρα που απολαμβάνει αυτήν την προνομιακή διευκόλυνση σπαταλά τους πόρους της για να πληρώνει παχυλές συντάξεις σε εκατοντάδες χιλιάδες πενηντάρηδες.

Η απάντηση, φυσικά, είναι απλή και κατ΄αναλογίαν ίδια και στην περίπτωση των κόκκινων δανείων: αν η Ευρώπη απαιτούσε να διορθώσει η Ελλάδα όλες τις στρεβλώσεις πριν χορηγήσει τα δάνεια, θα είχαμε χρεοκοπήσει άτακτα και εκατομμύρια πολίτες θα είχαν καταστραφεί. Δηλαδή, αν η προτεραιότητα της Ευρώπης στην αξιολόγηση του ελληνικού προβλήματος ήταν ο ηθικός κίνδυνος, η συζήτησή μας σήμερα, αν συνέβαινε, θα ήταν για την πείνα.

Διορθωτικές παρεμβάσεις

Αλλάζοντας κάποια σημεία της ρύθμισης ή συμπληρώνοντας κάποια άλλα, η ρύθμιση μπορεί να γίνει πιο λειτουργική και πιο οικονομική για το Δημόσιο Ταμείο. Δεν αναφέρομαι στην παραμετροποίηση της ρύθμισης (διάρκεια, επιτόκιο, όρια επιλεξιμότητας). Αναφέρομαι, κυρίως, σε δομικές αλλαγές που θα πρόσθεταν αξία στη ρύθμιση.

Α) Επιδότηση επιτοκίου αντί για επιδότηση δόσης

Η επιδότηση επιτοκίου της δόσης θα μπορούσε να είναι κυμαινόμενη και φθίνουσα αντί σταθερής. Στόχος της επιδότησης είναι η ελάφρυνση της δόσης και του βάρους που επιφέρει στα οικονομικά του δανειολήπτη. Όμως, στην πορεία του χρόνου η αποπληθωρισμένη αξία της δόσης (άρα και βάρος) θα φθίνει. Ένα δάνειο 65.000€ 25ετίας έχει δόση 275€. Όμως σε 15 χρόνια, τα 275 € πιθανόν να έχουν αγοραστική αξία εφάμιλλη των 150€ σήμερα. Κι εξίσου πιθανά, σε 15 χρόνια ο κατώτατος μισθός θα είναι περί τα 900€, άρα τότε ο δανειολήπτης θα χρειάζεται μικρότερη ενίσχυση.

Μην ξεχνάτε ότι η σταθερή μηνιαία δόση ενός στεγαστικού εξοφλεί εν μέρει τόκους και εν μέρει κεφάλαιο. Στην αρχή της ζωής του δανείου, η μηνιαία δόση αποπληρώνει περισσότερους τόκους ενώ στο τέλος της ζωής του δανείου ελάχιστους. Στην πορεία του χρόνου, η φθίνουσα επιβάρυνση των τόκων ταιριάζει με τη φθίνουσα ανάγκη ενίσχυσης του δανειολήπτη. Γι’ αυτό, αντί να επιδοτείται η δόση, θα μπορούσε να επιδοτείται το επιτόκιο.

Ενδεικτικά, στο προηγούμενο παράδειγμα: αν το κράτος αντί να επωμιστεί το 1/3 της δόσης πλήρωνε τους τόκους που αντιστοιχούν στο σταθερό τμήμα του επιτοκίου (2%) τότε: τα πρώτα 5 χρόνια της ρύθμισης το κράτος θα συνεισφέρει το 36% των δόσεων, τα πρώτα 10 χρόνια θα συνεισφέρει το 33% των δόσεων και στο σύνολο των 25 χρόνων θα έχει συνεισφέρει μόλις το 21% των δόσεων. Αυτός ο τρόπος επιδότησης για τον δανειολήπτη είναι εξίσου λειτουργικός αλλά για τον φορολογούμενο είναι πιο δίκαιος και πιο φθηνός. Γι’ αυτό η πρόταση του Κύκλου Ιδεών περιελάμβανε επιδότηση επιτοκίου και όχι της δόσης του δανείου.

Β) Συμψηφισμός της κρατικής επιδότησης με τις αναβαλλόμενες φορολογικές απαιτήσεις

Δεδομένου ότι:

- Τα δάνεια που ρυθμίζονται στα πλαίσια του νέου νόμου και των οποίων η δόση επιδοτείται από το Κράτος βοηθούν τις τράπεζες να μειώσουν τα κόκκινα δάνεια ελαχιστοποιώντας τις ζημιές τους.

- Το ελληνικό δημόσιο υποχρεούται να αποδώσει στις τράπεζες τα επόμενα 20 χρόνια ένα τεράστιο ποσό ως αναβαλλόμενες φορολογικές απαιτήσεις στα πλαίσια της ενίσχυσης των τραπεζών για την αντιμετώπιση των ζημιών από τα κόκκινα δάνεια.

Είναι, λοιπόν, λογικό, οι επιδοτήσεις που θα καταβάλλονται ετησίως από το κράτος προς τις τράπεζες ή μέρος τους να συμψηφίζονται με τους αναβαλλόμενους φόρους, ώστε να μην επιβαρυνθεί επιπλέον ο Έλληνας φορολογούμενος.

Γ) Διεύρυνση επιλεξιμότητας

Με εξαίρεση α) την επιδότηση του κράτους και β) το κούρεμα, γιατί αυτή η ρύθμιση να μην προσφερθεί και στους υπόλοιπους δανειολήπτες στεγαστικών που δεν έχουν υποθήκη 1η κατοικία; Τι θα χάσουν οι τράπεζες; 0,1% χαμηλότερο επιτόκιο στεγαστικού με αντάλλαγμα το πρασίνισμα του δανείου. Το ισοζύγιο είναι μακράν υπέρ της ρύθμισης.

Δ) Χρονικός περιορισμός

Οι τράπεζες θέλουν οι ρυθμίσεις να έχουν μαζική αποδοχή. Θέλουν «να πρασινίσουν» πολλά κόκκινα δάνεια με ελάχιστο κόστος κι όχι να λιμνάζουν στο νόμο Κατσέλη και στα ειρηνοδικεία της χώρας.

Γι’ αυτό είναι κρίσιμο να ανταποκριθούν οι δανειολήπτες. Να αντιληφθούν ότι τους συμφέρει να ρυθμίσουν τα δάνειά τους. Να καμφθεί η καχυποψία, η ανασφάλεια και η αδράνεια. Γι’ αυτό πρέπει να υπάρξει χρονική διάρκεια λειτουργίας της ρύθμισης. Να αντιληφθούν όλοι πως υπάρχει μια ευκαιρία αλλά όχι για πάντα.

Διότι η ευκαιρία υπάρχει, επειδή επείγονται οι τράπεζες να μειώσουν τα κόκκινα δάνεια και να εξυγιάνουν τα χαρτοφυλάκιά τους. Σε 2-3 χρόνια που οι τράπεζες, λόγω SSM, θα έχουν σε μεγάλο βαθμό εξυγιάνει το χαρτοφυλάκιό τους, κανείς δεν θα έχει κίνητρο να διευκολύνει τους δανειολήπτες. Είναι κρίσιμο, λοιπόν, να γνωρίζουν οι δανειολήπτες ότι σε δύο χρόνια ούτε οι τράπεζες θα τους προσφέρουν καλύτερο πακέτο από τη σημερινή ρύθμιση, ούτε τα funds ούτε η επόμενη κυβέρνηση.

Ας τεθεί, λοιπόν, ένα εύλογο αλλά περιορισμένο χρονικό διάστημα π.χ.12μηνη προθεσμία ένταξης στη ρύθμιση. Ωστε να καταλάβουν οι δανειολήπτες πως οι καλές ρυθμίσεις έχουν ημερομηνία λήξης.

Τελειώνοντας, θα ήθελα να ευχαριστήσω, προκαταβολικά, την κυβέρνηση για την αναγνώριση της συνεισφοράς του Protagon στο δημόσιο διάλογο. Και, κυρίως, για την αναγνώριση του Κύκλου Ιδεών στην πρόταση του οποίου βασίστηκε η ρύθμιση της κυβέρνησης. Και ελπίζω την επόμενη φορά να αντιληφθούν πιο γρήγορα το συμφέρον της χώρας και να διαπραγματευθούν καλύτερα το συμφέρον του φορολογούμενου.

Ακολουθήστε το Protagon στο Google News