Αποκάλυψη: Πώς κοιμήθηκε ο Μoody’s (και) με την Credit Suisse

Αποκάλυψη: Πώς κοιμήθηκε ο Μoody’s (και) με την Credit Suisse

Ποιος θα μπορούσε να φανταστεί, πρίν από λίγες ημέρες, ότι η δεύτερη μεγαλύτερη τράπεζα του ελβετικού τραπεζικού συστήματος, με ενεργητικό 755 δισ. φράγκων, θα έπεφτε με πάταγο;

Και όμως, σε αυτόν τον γίγαντα με τα… πήλινα πόδια οι οίκοι αξιολόγησης έδιναν τον υψηλό βαθμό πιστοληπτικής ικανότητας, Α3, έστω κι αν οι προσεκτικοί αναλυτές διέκριναν κάποιες ρωγμές στο αφήγημα.

Μα, θα πει κανείς, και οι αναλυτές άνθρωποι είναι, κάνουν λάθη. Το θέμα, όμως, είναι ότι το ίδιο ακριβώς συνέβη και το 2008, όταν ξέσπασε η διεθνής χρηματοπιστωτική κρίση, με την κατάρρευση της Lehman Brothers. Και τότε ο Moody’s και οι άλλοι οίκοι αξιολόγησης βαθμολογούσαν την τράπεζα που πρώτη χρεοκόπησε, παρασύροντας ολόκληρο τον κόσμο στην οικονομική κρίση, με Α3!

Το δυστύχημα είναι ότι και σήμερα, 15 χρόνια μετά, επαναλαμβάνεται το ίδιο λάθος, με θύματα μετόχους και ομολογιούχους της ελβετικής τράπεζας που εμπιστεύθηκαν αυτήν και τους αξιολογητές.

Το ευτύχημα είναι η έγκαιρη παρέμβαση της κεντρικής τράπεζας της Ελβετίας και οι κινήσεις θωράκισης των ευρωπαϊκών τραπεζών από την ΕΚΤ, που διέσωσαν τις καταθέσεις και ύψωσαν ανάχωμα ώστε να μη μεταδοθεί η κρίση σε άλλες τράπεζες. Πλέον, ήρθε η ώρα αναζήτησης των ευθυνών.

Ανάμεσα στους «κατηγορουμένους» βρίσκονται, ασφαλώς, οι εποπτικές αρχές του τραπεζικού συστήματος της Ελβετίας, αλλά και οι οίκοι αξιολόγησης, που αποτελούν αναπόσπαστο μέρος του συστήματος χρηματοδότησης και δανεισμού κρατών, τραπεζών, ακόμη και επιχειρήσεων. Μέτοχοι και δανειστές τούς εμπιστεύονται προκειμένου να επενδύσουν τα χρήματα τους – τα οποία όμως, εν προκειμένω, χάθηκαν.

Τι έλεγε ο Moody’s

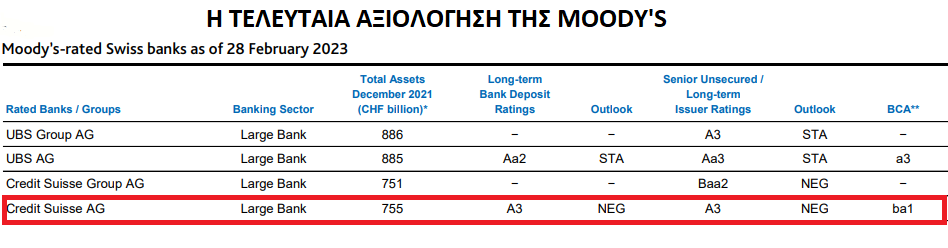

Στην τελευταία έκθεση αξιολόγησης των ελβετικών τραπεζών ο οίκος Moody’s βαθμολογούσε τις δύο μεγάλες διεθνείς τράπεζες ως εξής:

– Την Credit Suisse AG με Α3, με αρνητική προοπτική, και

– Την UBS AG με Aa2, σταθερή προοπτική και Aa3 για τη μακροπρόθεσμη πιστοληπτική της ικανότητα.

Μεγαλύτερη, ίσως, σημασία έχουν τα συμπεράσματα της έκθεσης που κοινοποιήθηκε στους πελάτες της –κράτη, τράπεζες, θεσμικούς επενδυτές, ιδιώτες επενδυτές κ.ά.– την 1η Μαρτίου, δηλαδή μόλις 10 ημέρες προτού ξεσπάσει η κρίση με την τράπεζα SVP στις ΗΠΑ.

Η έκθεση για το ελβετικό τραπεζικό σύστημα είχε τίτλο «Σταθερές προοπτικές, σε ένα εποικοδομητικό περιβάλλον λειτουργίας».

Αναλυτικά επισημαίνονταν τα εξής:

«Διατηρούμε σταθερές προοπτικές για τον ελβετικό τραπεζικό τομέα, αντανακλώντας τις προσδοκίες μας για ευνοϊκές συνθήκες λειτουργίας για τις τράπεζες στην Ελβετία τους επόμενους 12 έως 18 μήνες, παρά την επιβράδυνση της αύξησης του ΑΕΠ. Οι ελβετικές τράπεζες κατόρθωσαν να προστατεύσουν την ισχυρή ποιότητα του ενεργητικού τους και τους δείκτες κεφαλαίου, καθώς και την υγιή κερδοφορία τους, κατά τη διάρκεια της πανδημίας και εν μέσω της γεωπολιτικής κρίσης. Αναμένουμε ότι τα βασικά πιστωτικά μεγέθη των ελβετικών τραπεζών θα παραμείνουν αμετάβλητα τους επόμενους μήνες».

Υπό ένα πιο δυσμενές σενάριο για τις τιμές της ενέργειας, με την πιθανότητα βαθιά ύφεση στις γειτονικές της Ελβετίας χώρες, οι ελβετικές τράπεζες, σύμφωνα πάντα με την έκθεση, «θα συνεχίσουν να προστατεύονται από το γενναιόδωρο σύστημα κοινωνικής ασφάλισης της χώρας, καθώς και από πιθανή κρατική υποστήριξη για τις επιχειρήσεις».

Χαρακτηριστικό είναι ότι στον πρόλογο της έκθεσης αναφέρεται ότι «τα προφίλ χρηματοδότησης και ρευστότητας θα παραμείνουν επίσης σταθερά, με μέτρια πιθανότητα ανάγκης κρατικής στήριξης στις μεγαλύτερες τράπεζες της χώρας, σε περίπτωση κρίσης».

Ειδικά για την κεφαλαιακή επάρκεια των τραπεζών, που στην παρούσα κρίση αναδείχθηκε σε σημείο κλειδί για την κατάρρευση της μετοχής της Credit Suisse, το bank run που ακολούθησε και οδήγησε στην «έκτακτη διάσωση» της με την υποχρεωτική εξαγορά της από τη UBS, οι αναλυτές του Moody’s ανέφεραν:

«Η κεφαλαιακή βάση των ελβετικών τραπεζών θα παραμείνει ισχυρή. Ο κίνδυνος αθέτησης θα παραμείνει χαμηλός, αλλά η συνολική πιστωτική ποιότητα θα επιδεινωθεί μετρίως, ως αποτέλεσμα των εξασθενημένων προοπτικών ανάπτυξης και των υψηλότερων επιτοκίων, που θα μετριάσουν, επίσης, τη ζήτηση για νέα δάνεια. Ωστόσο, η εσωτερική δημιουργία κεφαλαίου μέσω της διατήρησης κερδών θα αντισταθμίσει τις αρνητικές επιπτώσεις στους δείκτες κεφαλαιακής επάρκειας των τραπεζών. Ετσι, θα διατηρηθούν μεταξύ των πιο ισχυρά κεφαλαιοποιημένων δανειστών στην Ευρώπη».

Η έκθεση στο σύνολο της αναφερόταν σε μια «κανονικότητα» στην οποία εισέρχεται η ελβετική οικονομία μετά το τέλος της πανδημίας και με τα προβλήματα που ανέκυψαν στο μεταξύ εξαιτίας του πολέμου στην Ουκρανία – δηλαδή του πληθωρισμού, της αύξησης των επιτοκίων και της απειλής μιας ήπιας ύφεσης.

Σε καμια περίπτωση ο Moody’s, όπως και όλοι οι οίκοι αξιολόγησης, δεν εντοπίζουν (σ.σ.: ή δεν αποκαλύπτουν) τους κινδύνους που έκρυβαν οι κεφαλαιακοί δείκτες και τις ζημιές που αποκαλύπτονται στους ισολογισμούς της Credit Suisse.

Τις «τρύπες» στην ελβετική τράπεζα αποκάλυψαν αναλυτές των διεθνών ειδησεογραφικών πρακτορείων, οι οποίοι επιβεβαιώθηκαν όταν οι εκ των βασικών μετόχων της Credit Suisse Σαουδάραβες αποφάσισαν να μην αυξήσουν τη συμμετοχή τους στο μετοχικό κεφάλαιο πάνω από το 10%, κάτι που ανακοίνωσαν στις αρχές Μαρτίου.

Η Saudi National Bank, με έδρα το Ριάντ, είχε μερίδιο 9,9% και είχε επενδύσει 1,4 δισ. ελβετικά φράγκα στην Credit Suisse τον περασμένο Νοέμβριο. Τότε είχε αποκτήσει το μερίδιό της στα 3,82 ελβετικά φράγκα ανά μετοχή, το οποίο τώρα αποτιμήθηκε στα 0,76 φράγκα κατά την εξαγορά από τη UBS. Με βάση τη σχέση ανταλλαγής, οι απώλειες για τους Σαουδάραβες υπερβαίνουν το 1 δισ. ελβετικά φράγκα.

Ακολουθήστε το Protagon στο Google News