Η ώρα των αγορών: έξοδος ή εξιτήριο;

Η ώρα των αγορών: έξοδος ή εξιτήριο;

Η έξοδος στις αγορές πιστοποιεί την αποκλιμάκωση των επιτοκίων και είναι βήμα θετικό. Μετά από δυόμισι χρόνια, η αγορά ομολόγων εκτιμά πως η κυβέρνηση ΣΥΡΙΖΑ δεν συνιστά πια σημαντικό κίνδυνο για την ελληνική οικονομία, πως είναι πια αμελητέα η πιθανότητα επανάληψης του 2015. Επιτέλους!

Αλλά η κυβέρνησή μας, επειδή αρέσκεται στα πανηγύρια, διαβάζει λάθος τα μηνύματα της αγοράς ομολόγων. Νομίζει πως έλαβε πιστοποιητικό επάρκειας αλλά έχει πάρει εξιτήριο από το «φρενοκομείο».

«Δεν βλέπω πώς θα αλλάξει τη ζωή μου η έξοδος στις αγορές», σχολίασε φίλος. Και κάνει το ίδιο λάθος που έκανε η μισή Ελλάδα το 2014.

Εξοδος στις αγορές σημαίνει επιστροφή της εμπιστοσύνης στην ελληνική οικονομία και πιστοποίηση της σημαντικής βελτίωσης που σημειώθηκε τους τελευταίους μήνες στην ελληνική αγορά ομολόγων και οδήγησε στην αποκλιμάκωση των επιτοκίων δανεισμού.

Και η αποκλιμάκωση των επιτοκίων δεν αφορά μόνο τους κατόχους ελληνικών ομολόγων. Μας αφορά όλους.

Διότι η ανάπτυξη χρειάζεται επενδύσεις, δηλαδή επενδυτές που εμπιστεύονται την ελληνική οικονομία. Και οι αποδόσεις των ομολόγων είναι ένα μέτρο της εμπιστοσύνης των επενδυτών προς την ελληνική οικονομία. Η μείωση, λοιπόν, των αποδόσεων των ελληνικών ομολόγων είναι ένας πρόδρομος δείκτης, ένας ενδιάμεσος σταθμός στην πορεία ανάκαμψης της οικονομίας. Δεν είναι ικανή συνθήκη, είναι όμως αναγκαία. Δεν είναι τελεσίδικη εξέλιξη-το διδαχτήκαμε οδυνηρά το 2015- χρειάζεται προσπάθεια μεθοδική και διαρκή.

Οπωσδήποτε, όμως, δεν πρέπει να παραβλέπουμε το θετικό στοιχείο, γιατί κινδυνεύουμε να εγκαταλείψουμε την προσπάθεια απογοητευμένοι, όπως κάναμε το 2014.

• Γιατί βγαίνουμε στις αγορές

Στις αγορές δεν βγαίνουμε για να αντλήσουμε ρευστότητα. Ρευστότητα υπάρχει από τα δάνεια του 3ου προγράμματος με πολύ χαμηλότερα επιτόκια. Βγαίνουμε για να καρφώσουμε μια σημαία, απόδειξη ότι κατακτήσαμε την κορυφή του 4,5-5% και πάμε γι΄ακόμη χαμηλότερα επιτόκια στο μέλλον.

Βγαίνουμε στις αγορές όχι λόγω ελκυστικών επιτοκίων δανεισμού αλλά για να μπούμε στο ράφι των αγορών. Όπως ο παραγωγός, που δίνοντας μεγάλη έκπτωση, πουλά το προϊόν του με ζημιά για λίγο καιρό, μόνο και μόνο για να μπει στο ράφι του σουπερμάρκετ, να τον γνωρίσει ο καταναλωτής.

Βγαίνουμε στις αγορές και για λόγους πολιτικής επικοινωνίας. Η κυβέρνηση θέλει να καυχηθεί για την αποκλιμάκωση των επιτοκίων. Αυτό ακούγεται παράδοξο στ’ αυτιά εκείνων που καταλαβαίνουν. Διότι η αποκλιμάκωση των επιτοκίων λόγω της ολοκλήρωσης της 2ης αξιολόγησης αναδεικνύει περίτρανα τη ζημιά που προκάλεσε η καθυστέρησή της (διάγραμμα ΙΙ). Καθυστέρηση που προστέθηκε στην καθυστέρηση της 1ης αξιολόγησης, η οποία είχε προστεθεί στο καταστροφικό πισωγύρισμα του 2015.

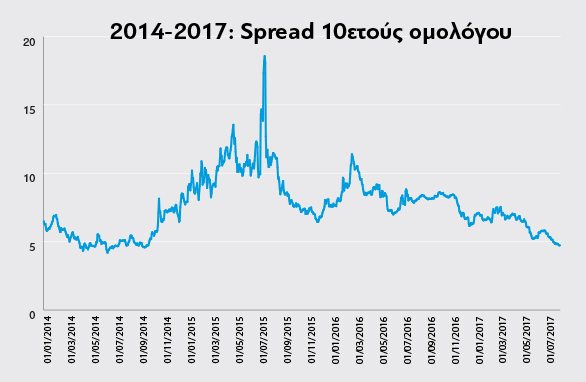

Αν, λοιπόν, η αποκλιμάκωση των επιτοκίων αποτελεί μέτρο της εμπιστοσύνης στην ελληνική οικονομία, τότε το καλοκαίρι του 2017 επιστρέφουμε εκεί που ήμασταν το καλοκαίρι του 2014 (διάγραμμα ΙΙΙ).

Αν η συνέχεια στην αποκλιμάκωση των επιτοκίων αποτελεί προϋπόθεση ανάκαμψης, τότε η παρούσα κυβέρνηση στέρησε από τη χώρα 3 χρόνια ανάπτυξης, διακόπτοντας βίαια την πορεία αποκλιμάκωσης των επιτοκίων.

Αλλά υπάρχει και κάτι για το οποίο η κυβέρνηση δικαιούται να πανηγυρίζει: η αγορά ομολόγων δεν την θεωρεί πλέον επικίνδυνη για τη χώρα. Το αποδεικνύει η σταδιακή απόσυρση του risk premium (πρόσθετο κόστος δανεισμού), το οποίο επιβάρυνε τα επιτόκια των ελληνικών ομολόγων λόγω της αβεβαιότητας/ανασφάλειας, που προκαλούσε η αλλοπρόσαλλη πολιτική και ρητορική της κυβέρνησης ΣΥΡΙΖΑΝΕΛ.

• Η συμφωνία του Ιουνίου και η ρύθμιση του χρέους

Η κυβέρνηση προσπαθεί απεγνωσμένα να συνδέσει την όποια βελτίωση στην αγορά ομολόγων και στην πραγματική οικονομία με τη ρύθμιση του χρέους. Γι΄αυτό κράτησε ψηλά στην ατζέντα το ζήτημα του χρέους, αν και γνώριζε -το δήλωσε και ο κ. Χουλιαράκης εδώ -πως τα μέτρα της ρύθμισης θα εξειδικευτούν το φθινόπωρο του 2018. Γι΄αυτό ρίσκαρε, και τελικά πέτυχε, μια διαπραγματευτική ήττα. Επειδή χρειαζόταν οπωσδήποτε μια δήλωση για το χρέος –όσο φτηνή κι αν ήταν. Για εσωτερική κατανάλωση, να περάσει το μήνυμα πως η ανάκαμψη της οικονομίας το 2017 δεν καθυστέρησε επειδή καθυστέρησε η 2η αξιολόγηση αλλά ήρθε χάρις στις σκληρές διαπραγματεύσεις που οδήγησαν στη ρύθμιση του χρέους! Για να μην καταλάβουν οι πολίτες πως η ίδια η κυβέρνηση ήταν η πηγή της αβεβαιότητας και της ανασφάλειας, αυτή παρέτεινε την κρίση και καθυστέρησε την ανάκαμψη. Η σύνδεση του χρέους μ΄έναν καθαρό οδικό χάρτη εξόδου από την κρίση είναι ζωτικής σημασίας, για να αποσείσει από πάνω της η κυβέρνηση τις τεράστιες ευθύνες για το καταστροφικό 2015. Σύμφωνα με το κυβερνητικό αφήγημα, Τσίπρας -Βαρουφάκης & ΣΙΑ δεν έριξαν την οικονομία στα βράχια το 2015 αλλά, αντιθέτως, με τον άοκνο αγώνα για τη ρύθμιση του χρέους έβαλαν τα θεμέλια, δημιούργησαν τις προϋποθέσεις εξόδου από την κρίση.

Αυτό το αφήγημα αθωώνει όλα τα καταστροφικά σφάλματα, όλων τους. Αλλά, δυστυχώς για εκείνους, είναι απολύτως αβάσιμη η σύνδεση της συμφωνίας για το χρέος με την αποκλιμάκωση των επιτοκίων. Όπως είπε και ο Μάριο Ντράγκι με αφορμή την επικείμενη έξοδο της Ελλάδας στις αγορές (εδώ) «η αποκατάσταση της εμπιστοσύνης των αγορών εξαρτάται από την πιστή εφαρμογή του προγράμματος». Οι αγορές ομολόγων τον επιβεβαιώνουν: οι αποδόσεις των ομολόγων του ελληνικού δημοσίου κινούνται στο ρυθμό των αξιολογήσεων. Και αποδεικνύουν αυτό που γνωρίζαμε. Όσο η κυβέρνηση καθυστερούσε την εφαρμογή του προγράμματος, δήθεν διαπραγματευόμενη, τόσο η χώρα έχανε πολύτιμο χρόνο, τόσο βάθαινε η μιζέρια και η ύφεση.

• Χρέος: Ρεφάροντας το χαμένο χρόνο

Το μόνο νέο, απτό και ποσοτικοποιημένο μεσοπρόθεσμο μέτρο για το χρέος στο Eurogroup Ιουνίου 2017 ήταν η ενδεχόμενη επιμήκυνση των ομολόγων του EFSF από 0-15 έτη! Τα δάνεια του EFSF είναι 131 δισ. € ή 40% του συνολικού χρέους1. Και 15 χρόνια επιμήκυνσης (το ενδεχόμενο μέγιστο) στο 40% του χρέους ισοδυναμούν με επιμήκυνση έξι ετών στο σύνολο του χρέους. Αυτή η επιμήκυνση θα γίνει το 2018, δηλαδή έξι χρόνια μετά τη ρύθμιση χρέους του 2012. Ενώ λοιπόν το 2018, όλες οι λήξεις των δανείων θα είναι κατά έξι χρόνια εγγύτερα σε σχέση με το 2012, η μετάθεσή τους κατά έξι χρόνια απλώς θα καταστήσει το 2018 ένα δεύτερο 2012! Ας πάρουμε για παράδειγμα ένα δάνειο που λήγει το 2030. Το 2012 η λήξη του απείχε 18 χρόνια ενώ το 2018 θα απέχει μόλις 12. Αν επιμηκύνω αυτό το δάνειο κατά έξι χρόνια, ώστε να λήγει το 2036, τότε η λήξη αυτού του δανείου το 2018 θα απέχει 18 χρόνια. Με δυο λόγια, 15 χρόνια επιμήκυνσης στα δάνεια του EFSF το 2018 μάς φέρνουν εκεί που ήμασταν το 2012. Ουσιαστικά δηλαδή, η 15ετής επιμήκυνση, που αναφέρεται στη συμφωνία του Ιουνίου ως ενδεχόμενη, σε μεγάλο βαθμό απλώς αντισταθμίζει το χαμένο χρόνο της διακυβέρνησης ΣΥΡΙΖΑΝΕΛ.

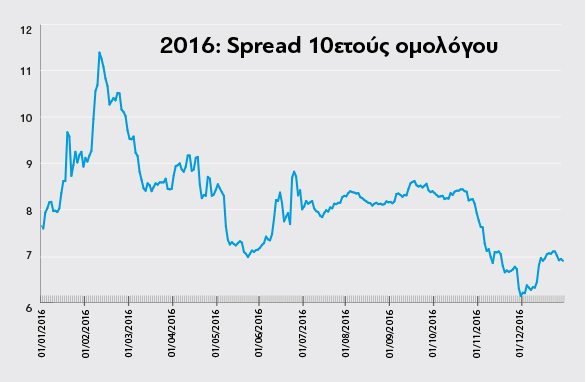

Διάγραμμα Ι: Απεικονίζεται η εξέλιξη του spread, δηλαδή η διαφορά απόδοσης του ελληνικού 10ετούς από την απόδοση του γερμανικού 10ετούς ομολόγου για το 2016. Στις 24/5/2016 δημοσιοποιήθηκε το περιεχόμενο της συμφωνίας για το χρέος (βραχυπρόθεσμα μέτρα, μεσοπρόθεσμα κ.λπ.). Η αγορά ομολόγων δεν είχε οποιαδήποτε θετική απόκριση σ΄αυτό το νέο. Προφανώς, δεν το θεώρησε game changer για την ελληνική οικονομία. Λίγο ενωρίτερα όμως, τα spreads σημείωναν πτωτική κίνηση, αντιδρώντας θετικά στη δρομολόγηση και νομοθέτηση των μέτρων για τη 1η αξιολόγηση – ψηφίστηκαν 21/5 αλλά η εκστρατεία πειθούς της Κ.Ο. Σύριζα και ΑΝΕΛ είχε ξεκινήσει ήδη από το Απρίλιο 2016. Η πτωτική κίνηση αντιστράφηκε στη συνέχεια, αφού η αξιολόγηση δεν έκλεισε πλήρως στο Eurogroup του Μαΐου και οι ουρές της 1ης αξιολόγησης έκλεισαν, τελικά, τον Οκτώβριο (25/10) του 2016.

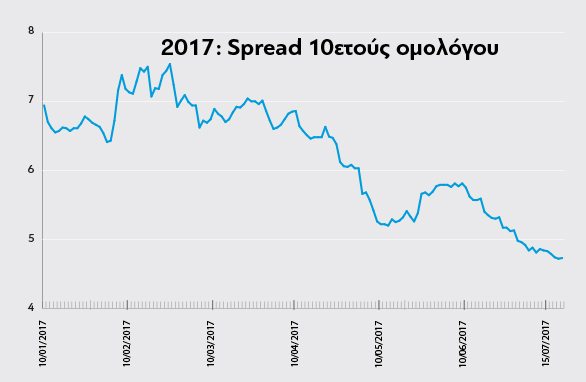

Διάγραμμα ΙΙ: Η εξέλιξη του spread το 2017.

Μετά το Eurogroup της 26/1/17, όταν έγινε ξεκάθαρη η επιμονή των δανειστών για προνομοθέτηση των μέτρων του 2019 & 2020 και το χάσμα μεταξύ κυβέρνησης και δανειστών μεγάλωσε και το κλείσιμο της αξιολόγησης απομακρύνθηκε, τότε οι αποδόσεις των ομολόγων αυξήθηκαν από 6,5% σε 7,5%.

Ακολούθησε μεγάλη μείωση του spread τον ενάμιση μήνα πριν την ψήφιση (κατάθεση 14/5 και ψήφιση 19/5) των μέτρων της 2ης αξιολόγησης1. Τότε, δηλαδή, που διαφάνηκε η «συνθηκολόγηση» της κυβέρνησης. Σημειώθηκε ένα βραχύ πισωγύρισμα, καθώς η αξιολόγηση δεν έκλεισε στο Eurogroup της 22/5/17, και συνεχίστηκε η αποκλιμάκωση με ηπιότερους ρυθμούς μετά την ολοκλήρωση της 2ης αξιολόγησης την 15/6/2017.

Διάγραμμα ΙΙΙ: Η εξέλιξη του spread από το 2014 έως το 2017. Από Μάρτιο ως αρχές Οκτωβρίου του 2014, το spread κυμαινόταν στο εύρος 4,5% – 5,5%. Σε ό,τι αφορά τα ομόλογα, το καλοκαίρι του 2017 επιστρέψαμε εκεί που ήμασταν το 2014. Χάσαμε τρία χρόνια. Δεν το λες κι επιτυχία!

• Χαμηλότερο επιτόκιο δεν σημαίνει απαραίτητα χαμηλότερο ρίσκο

Όπως μάθαμε στα χρόνια της κρίσης, η διαφορά του επιτοκίου δανεισμού συγκριτικά με τη Γερμανία, το spread δηλαδή, αποτελεί ένα αξιόπιστο μέτρο του ρίσκου μιας χώρας, όπως αυτό αξιολογείται από τις αγορές ομολόγων. Προσοχή όμως, το επιτόκιο δανεισμού μιας χώρας μπορεί να μειώνεται ή να αυξάνεται παρακολουθώντας τις μεταβολές του επιτοκίου της Γερμανίας χωρίς να μεταβληθεί το spread. Για παράδειγμα, την 30/6/2014 το επιτόκιο του 10ετούς ελληνικού ομολόγου ήταν 5,96%, του γερμανικού 1,25% και το spread 4,71%. Στις 30/6/2017, το ελληνικό ήταν 5,42%, το γερμανικό 0,47% και το spread 4,95%.

Δηλαδή, στις 30/6/2017 το ελληνικό επιτόκιο ήταν 0,54% χαμηλότερο απ’ όσο 3 χρόνια νωρίτερα, αν και το ρίσκο της χώρας ήταν λίγο μεγαλύτερο (+0,24%), επειδή στο ίδιο διάστημα το επιτόκιο δανεισμού της Γερμανίας υποχώρησε κατά 0,78%.

• Η έρημος μετά την έρημο2

Στο διάγραμμα ΙΙΙ, για το 2014, παρατηρείται ήδη από τον Οκτώβριο σημαντική επιδείνωση στο spread, συνεπώς και των επιτοκίων δανεισμού του ελληνικού δημοσίου. Πολλές ερμηνείες μπορεί να ειπωθούν και πολλές αιτίες. Η πιο σημαντική όμως είναι η πραγματικότητα χωρίς ερμηνεία: εξαιτίας της επερχόμενης προεδρικής εκλογής, ο ΣΥΡΙΖΑ ήταν εν αναμονή κυβέρνηση. Και για τους επενδυτές ομολόγων, ο ΣΥΡΙΖΑ ήταν πηγή αβεβαιότητας και ανασφάλειας – δικαιολογημένα, όπως απέδειξε ο ίδιος το καλοκαίρι του 2015. Και ήδη απ΄τον Οκτώβριο 2014, με την υπόθεση Χαϊκάλη, ΣΥΡΙΖΑ και ΑΝΕΛ υπενθύμισαν σε κάθε κατεύθυνση πόσο εύκολα λερώνονται υπολήψεις και σκηνοθετούνται σενάρια αποστασίας, χρηματισμού, ανωμαλίας και προδοσίας εδώ και εδώ.

Τον Οκτώβριο του 2014 ακόμη κι αν κάποιος βουλευτής πίστευε πως, και για τη χώρα και για τον ΣΥΡΙΖΑ, θα ήταν καλύτερο και ασφαλέστερο να καθυστερήσει η ανάληψη της εξουσίας από τον κ. Τσίπρα και τον κ. Καμμένο, οπωσδήποτε δεν θα τολμούσε να αναμετρηθεί με τον αυριανισμό που εξέπεμπαν. Αυτός ο αυριανισμός απαγόρευε την προεδρική εκλογή και η αγορά ομολόγων το γνώριζε. Η ανάκαμψη έμπαινε στο γύψο…

Στο οδυνηρό ταξίδι της ενηλικίωσης και του απογαλακτισμού της ελληνικής κοινωνίας από τον λαϊκισμό και τους «πατερούληδες», έπρεπε πρώτα να διασχίσουμε την έρημο του ΣΥΡΙΖΑ. Όχι, η έξοδος στις αγορές δεν αποδεικνύει ότι τη διασχίσαμε. Μπορεί να είναι όαση ή απλώς μια αντανάκλασή της. Οπωσδήποτε πάντως δεν είναι ο τελικός προορισμός, δεν διασχίσαμε ακόμη την έρημο.

Σημειώσεις

1Το ποσό των δανείων του EFSF που θα επιμηκυνθούν μπορεί να είναι μικρότερο από 100 δις.€ αν εξαιρεθούν τα ομόλογα του EFSF που δόθηκαν για την ανακεφαλαιοποίηση των τραπεζών (37 δις. €).

2Η έρημος της τετραετίας 2010-2013 ήταν το τίμημα που αναπόφευκτα κάποια στιγμή θα πληρώναμε για τα συσσωρευμένα λάθη δεκαετιών στην οικονομική διαχείριση της χώρας.

3Πηγή για τα επιτόκια και τα spreads: Bloomberg.

Ακολουθήστε το Protagon στο Google News